Obligasi

Obligasi adalah surat pinjaman dengan bunga tertentu dari Pemerintah yang dapat diperjualbelikan. Obligasi berisi janji dari pihak yang menerbitkan saham untuk membayar imbalan berupa bunga pada periode tertentu dan melunasi pokok utang pada akhir waktu yang telah ditentukan, kepada pihak pembeli obligasi tersebut. Obligasi merupakan salah satu investasi saham berpendapatan tetap yang bertujuan untuk memberikan tingkat pertumbuhan nilai investasi yang relatif stabil dengan risiko yang relatif lebih stabil juga dibandingkan dengan saham. Obligasi ini hanya berbentuk kertas namun memiliki nilai yang berharga.[1] Pada dasarnya obligasi adalah surat yang berisikan sebuah pengakuan dan pernyataan yang dikeluarkan oleh pemerintah negara atau pihak swasta perusahaan yang memiliki utang kemudian diserahkan kepada pemegang obligasi dengan di lengkapi perjanjian pembayaran utang beserta bunga sebelum masa waktu yang telah ditentukan.[2]

Salah satu yang tercatat pada bursa disamping efek lainnya yakni saham, sukuk, efek beragun, aset maupun dana investasi perumahan. Obligasi ini dapat dikelompokkan sebagai efek bersifat utang disamping sukuk sehingga obligasi dapat dijelaskan sebagai surat utang jangka menengah dan panjang yang dapat dipindahtangankan yang berisikan janji dari pihak yang menerbitkan untuk membayar imbalan berupa bunga pada periode tertentu.[3] Modernisasi yang marak dewasa ini dimana investasi merupakan salah satu aktivitas finansial yang cukup menarik banyak minat kalangan pebisnis kemudian salah satu langkah mengupayakan perencanaan kekuatan dan kestabilan finansial untuk lebih berkembang di masa yang akan datang. instrumen investasi yang tersedia adalah obligasi sebagai salah satu instrumen yang cukup populer. Jenis-jenis obligasi ini sangat beragam dengan pemahaman dasar terkait obligasi tersebut.[4]

Obligasi pada umumnya di cetak dalam bentuk berjangka untuk waktu di tetapkan sekitar 10 tahun. Misalnya saja pada Obligasi yang dikeluarkan oleh pemerintah Amerika Serikat dikeluarkan dengan tidak melebihi masa yang telah diatur. Surat utang piutang ini diatur dalam jangka waktu hingga 10 tahun disebut surat utang lalu pinjaman setahun dikatakan surat perbendaharaan. Di negara Indonesia, obligasi berjangka 1 sampai 10 tahun itu dikeluarkan oleh pemerintah atau disebut surat utang negara disingkat SUN, sementara pinjaman dibawah 1 tahun itu diterbitkan pula oleh pemerintah dengan nama surat perbendaharaan negara disingkat SPN. Obligasi ini dikatakan sebagai utang tetapi dalam bentuk sekuriti. Penerbit obligasi adalah peminjam kemudian pemegang obligasi disebut pemberi kreditur. Kupon obligasi atau bunga pinjaman yang harus dibayar oleh kedua belah pihak yang telah bersepakat. Jadi, dengan demikian diterbitkannya obligasi ini dimungkinkan bagi peminjam demi memperoleh pembiayaan jangka panjang.[5]

Istilah surat utang atau yang lebih dikenal obligasi digunakan sesuai dengan jangka waktu yang telah disepakati. Para pelaku biasanya menggunakan sebuah istilah penerbitan obligasi dalam jumlah yang besar kemudian ditawarkan secara luas kepada publik. Istilah lain digunakan bagi penerbitan surat utang skala kecil dan biasa ditawarkan kepada sejumlah kecil investor. Tidak ada batasan yang jelas mengenai penggunaan istilah lain ini. Surat perbendaharaan digunakan bagi sekuriti dengan penghasilan stabil dengan masa jatuh tempo kurang lebih 3 tahun. Obligasi ini memiliki risiko sangat tinggi jika dibandingkan dengan surat utang yang memiliki risiko menengah jika dilihat dari durasi surat utang tersebut maka makin pendek pendek durasinya memiliki risiko makin rendah.Obligasi dan saham keduanya adalah instrumen keuangan yang disebut sekuriti namun bedanya adalah bahwa pemilik saham sebagai bagian dari pemilik penerbit saham sementara pemegang obligasi adalah semata pemberi atau kreditur kepada si penerbit.[5]

Dalam transaksi investasi obligasi di pasar sekunder dimana perhitungan harga yang digunakan sangat berbeda dengan perhitungan dalam perdagangan saham dimana harga yang digunakan menggunakan satuan persentase bukan denominasi rupiah.[6] Dalam pasar modal tidak hanya terdapat investasi saham tetapi juga masyarakat dapat mempunyai surat utang dalam bentuk obligasi di pasar modal.

Sejarah

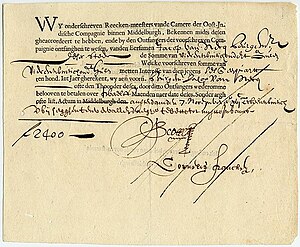

suntingPada zaman kolonial Belanda banyak beredar Pelbagai macam efek atau surat berharga yang diperdagangkan pada bursa saham untuk pertama kalinya diperkenalkan di Batavia pada tahun 1912 yang kemudian bersamaan dengan didirikannya perkumpulan para pedagang surat berharga bernama Vereniging voor de Effectenhandel. Surat-surat berharga yang diperdagangkan pada saat itu terdiri dari saham dan obligasi perusahaan perkebunan belanda yang beroperasi di Indonesia. Di samping itu obligasi pemerintah Hindia Belanda Kotapraja juga melakukannya. Contoh-contoh Obligasi antara lain, 3% R.I, Obligasi 6% berhadiah dan obligasi Pembangunan 1964. Selain itu, hadir pula obligasi-obligasi lainnya seperti, obligasi BNI54, obligasi BNI46 dan obligasi 5% Grand Hotel Preanger. Sebelumnya transaksi saham pada perdagangan efek pertama kali tercatat pada tahun 1892, yang dilakukan oleh Perusahaan Perkebunan di Batavia yaitu Cultuur Maatschappij Goalpara. Glints menambahkan bahwa perusahaan tersebut menjual 400 saham dengan harga 500 gulden per saham yang beredar. Empat tahun kemudian Het Centrum juga merilis prospektus penjualan saham yang memiliki nilai hingga 105 ribu gulden dengan harga per lembar sahamnya sebesar 100 gulden.[7]

Pada awal kemerdekaan negara Indonesia menghadapi berbagai macam persoalan ekonomi karena anggaran negara masih terbatas. Melalui Undang-Undang Nomor 4 Tahun 1946, Menteri Keuangan memiliki hak untuk melakukan penjualan obligasi demi menghimpun dana sebesar 1.000 juta gulden. Menteri Keuangan memiliki kuasa itu kemudian menjual obligasi demi pegumpulan dana sebesar 1.000 juta gulden. Kebijakan pemerintah pada masa itu dengan mengeluarkan obligasi yaitu lembaran 100 gulden mata uang jepang, lembaran 500 gulden mata uang jepang dan lembaran 1000 gulden mata uang jepang. Tahun pertama terkumpul sebesar 500.000.000 rupiah yang diterbitkan direktur jenderal pengolahan pembiayaan dan risiko. Hasil pembuatannya digunakan untuk membiayai sektor ekonomi pertanian dan kerajinan dalam mencegah inflasi. Hal ini memberikan dorongan kepada pemerintah untuk mengeluarkan program yang sama maka dibentuklah pejabat uang, bank, dan kredit.[8]

Perkembangan obligasi pada masa Orde Lama mulai membaik meskipun obligasi yang dijual adalah surat berharga milik perseroan Belanda dan surat berharga pemerintah melalui bank buatannya. Melalui bank industri negara tahun 1954 hingga 1955 kemudian 1958 penjualan obligasi semakin meningkat. Terjadinya sengketa kekuasaan antara pemerintahan baru Indonesia dengan pihak Belanda tentang Irian Barat melalui peraturan yang dikeluarkan pemerintah pada tahun 1958. Sengketa ini mengakibatkan sekuritas-sekuritas dari Belanda tidak termasuk dalam daftar Bursa Efek Jakarta.[9]

Pada masa Orde Baru tugas dan kewajiban pemerintah adalah melakukan pembayaran terhadap obligasi yang sudah diterbitkan oleh pemerintahan sebelumnya. Pemerintah mengambil solusi alternatif agar obligasi lama dapat terselesaikan dengan baik dan berusaha untuk melunasi seluruh obligasi yang telah ditinggalkan yang masih beredar pada masyarakat Indonesia. Penugasan itu diemban oleh Dirjen keuangan dalam negeri. Terbentuknya direktorat ini diakibatkan oleh perubahan suatu penyusunan struktur organisasi dalam tubuh kementerian keuangan pada tahun 1966. Kementerian keuangan mulai berbenah dengan membentuk beberapa direktorat dimana salah satunya adalah direktorat jenderal ini kemudian berubah nama menjadi direktorat jenderal keuangan. Upaya penyelesaian pelunasan obligasi lama tentunya tidak berjalan mudah. Pada tanggal 16 Maret 1979 sejumlah kantor kas keuangan negara yang ditunjuk sebanyak 23 kantor diseluruh Indonesia. Beberapa tahun setelahnya pada 1985 obligasi itu dimusnahkan di pengadilan negeri Padalarang. Kemudian pada tahun 2001 kementerian keuangan memberi keputusan tuntutan atas klaim sebuah obligasi tetapi tidak dapat dipenuhi karena telah mencapai maksimal masa berlaku.[8] Dari segi sejarah pertumbuhan obligasi telah membuktikan bahwa sebagai salah satu instrumen pasar modal jenis surat berharga ini telah dimanfaatkan sebagai usaha untuk mengerahkan dana-dana yang ditujukan bagi keperluan pembiayaan pembangunan pada umumnya baik itu untuk pembiayaan proyek pembangunan yang akan ditangani pemerintah. Apabila kita mengadakan penggolongan dari segi emiten selaku pihak yang menerbitkan obligasi maka pada pokoknya dibedakan antara obligasi yang dikeluarkan oleh badan hukum publik seperti pemerintah serta obligasinya dikeluarkan oleh badan hukum perdata. Pada tahun 1963 pemerintah pernah mengeluarkan peraturan pemerintah yang mengatur tentang prosedur pinjaman obligasi.

Pada masa Reformasi salah satu instrumen obligasi adalah permodalan syariah diluncurkan pada tanggal 14 Maret 2003. Muncul harapan bahwa pasar obligasi/saham yang didasari prinsip-prinsip syariah dapat berkembang lebih besar lagi. Pasar obligasi diharapkan dapat mendorong pertumbuhan lembaga keuangan syariah dan instrumen-instrumen syariah. Salah satu instrumen obligasi adalah permodalan syariah di samping saham syariah dan reksadana syariah. Pada awalnya banyak kalangan yang meragukan keabsahan dari obligasi syariah. Mengingat obligasi merupakan surat bukti kepemilikan hutang yang dalam Islam sendiri hal tersebut tidak diakui. Namun demikian sebagaimana pengertian bank syariah adalah bank yang menjalankan prinsip syariah tetap menghimpun dan menyalurkan dana tetapi tidak dengan dasar bunga demikian juga adanya pergeseran pengertian pada obligasi. Mulanya dikenal sebagai instrumen pendapatan tetap karena memberikan kupon dengan bunga tetap sepanjang tenornya. Kemudian dikembangkan juga obligasi dengan kupon bunga mengambang sehingga bunga yang diterima pemegang obligasi tidak tetap lagi. Dalam hal obligasi syariah kupon yang diberikan tidak lagi berdasarkan bunga tetapi bagi hasil. Menarik untuk diperhatikan bahwa Fatwa Dewan Syari'ah Nasional tersebut memberikan pertimbangan awal bahwa obligasi yang selama ini konvensional didefinisikan masih belum sesuai dengan syariah. Selain itu Pemerintah Indonesia juga berhasil menerbitkan tiga Surat Berharga Negara (SBN) di pasar global dengan total nilai yang berhasil diperoleh mencapai USD4,3 miliar atau sekitar Rp69 triliun.[10]

Definisi

suntingBerikut ini definisi para ahli mengenai obligasi adalah:[2]

J. B Berk, mengemukakan bahwa obligasi merupakan surat berharga untuk diperjualbelikan oleh pihak perusahaan dan pemerintah demi memperoleh sumber anggaran dari pihak penanam modal dengan memberikan bunga untuk dibayarkan sesuai perjanjian.

Eduardus Tandelilin, berpendapat bahwa sekuritas memiliki janji memberikan pembayaran sesuai dengan jadwal yang telah ditentukan saat perjanjian.

F.J Fabozzi, mengemukakan pendapatnya bahwasanya obligasi merupakan suatu jenis utang dan pengakuannya dilakukan oleh pihak perusahaan maupun pemerintah yang harus dilunasi sebelum masa tenggat berakhir dan keuntungannya diserahkan kepada penerbit obligasi.

Yuliana, mengemukakan kembali bahwa obligasi yang dikeluarkan oleh pihak perusahaan sebagai lembaga atau pemerintahan negara dengan ketentuannya untuk sanggup membayar bunga secara berkala.

Keputuan Presiden RI, menjelaskan bahwa jenis surat berharga berbentuk surat pinjaman dari masyarakat dengan wujud tertentu. Masa tenggat selama 3 tahun dengan imbalan bunga. Besaran jumlah pembayaran ditentukan.

Karakteristik

suntingKarakteristik umum obligasi merupakan pengembangan dari surat utang berjangka dengan memiliki prinsip yang tercermin dalam karakteristik begitu melekat pada obligasi.

Sekiranya Rahardjo membagi karakteristik obligasi sebagai berikut :[11]

- Penerbitan atau jumlah pinjaman dana, dalam penerbitannya pihak emiten dengan jelas memberikan pernyataan tentang besaran jumlah yang dibutuhkan dari penjualan surat utang tersebut sehingga muncul sebuah istilah jumlah emisi obligasi.

- Masa jatuh tempo sebuah obligasi yang marak berjangka hanya sampai lima tahunan sementara obligasi pemerintah berjangka waktu lebih dari lima tahunan. Semakin pendek jangka tersebut maka semakin banyak yang minat terhadap obligasi itu dengan ketentuan pada saat jatuh tempo maka pihak penerbit wajib melunasi semua pembayaran pokok obligasi.

- Tingkat suku bunga yang membuat semua investor merasa tertarik untuk membeli obligasi misalnya 17% hingga 18 persen pertahun.

- Jadwal pembayaran adalah sebuah kewajiban yang dilakukan secara periodik sebagaimana telah ditetapkan bersama dengan jadwal pembayaran secara 3-6 bulan.

- Jaminan berbentuk aset perusahaan dimana tagihan perusahaan dapat menjadi jalan selanjutnya untuk menarik investor.

Terdapat beberapa bagian dalam karakteristik obligasi atau saham. Adapun bagian-bagian tersebut adalah

Nilai Nominal didalam sebuah surat utang berupa nilai utang pokok yang perlu dibayarkan oleh pihak yang menerbitkan obligasi pada masa berlaku telah selesai dan biasanya tercantum pada lembaran surat utang dimana pihak yang menerbitkan wajib menjelaskan kemudian mencantumkan berapa besar aset dibutuhkan pada jumlah emisi obligasi. Nominal suatu obligasi merupakan salah satu bagian terpenting dalam karakteristik obligasi.

Masa jatuh tempo, atau jangka masa berlaku obligasi memiliki rentang 1-10 tahun dan biasanya jatuh tempo obligasi minimal 5 tahun. Obligasi ini memiliki masa jatuh tempo 10 tahun bahkan hingga 30 tahun. Kebanyakan para pendana lebih memilih investasi surat utang jangka pendek karena mereka menganggap bahwa investasi ini memiliki risiko yang sangat kecil. Para pendana pun tidak mau mengambil risiko apabila ingin menginvestasikan dananya.

Klaim, aset maupun pendapatan tiap perusahaan jika pihak yang menerbitkan obligasi mengalami berbagai masalah bangkrut dan gagal membayar maka pertanggung jawaban merupakan satu-satunya hal yang musti dilakukan dengan cara menjual aset kemudian memberikan hasil penjualan kepada pemegang obligasi. Ketika terjadi penjualan aset maka klaim aset dan pendapatan ini harus didahulukan.

Kupon, dalam investasi surat utang akan didapatkan investor secara berkala di waktu yang ditentukan oleh pihak penerbit.

Kontrak, dalam investasi obligasi terdapat kontrak atau perjanjian kesepakatan antara pihak penerbit dan pemegang obligasi. Kontrak itu berisikan beberapa hal yang diatur menyangkut hak dan kewajiban antara kedua belah pihak. Ketentuan dan batasan juga dirancang untuk melindungi pemegang obligasi. Kontrak obligasi juga begitu penting untuk diperhatikan dalam bentuk karakteristik obligasi.

Bunga, atau keuntungan yang diterima selama 1 tahun terhadap harga surat utang sehingga dapat dikatakan bahwa hasil saat ini dapat dihitung berdasarkan bunga tiap-tiap tahun terhadap harga obligasi tersebut. Dimana hasilnya nanti berupa persentase.

Peringkat obligasi, investasi obligasi juga terdapat yang dinamakan peringkat. Gunanya adalah untuk mencerminkan risiko obligasi dan terdiri dari dua atau tiga huruf disertai dengan simbol angka. Semakin tinggi peringkat, maka semakin kecil rendah bunga yang ditawarkan serta risikonya semakin kecil pula.

Penerbit

suntingSetiap badan hukum dapat menerbitkan obligasi dengan mengacu pada tata peraturan mengenai tata cara penerbitan obligasi yang begitu ketat. Penerbit obligasi ini terdiri dari beberapa jenis diantaranya:[5]

- Lembaga supranasional, Lembaga organisasi dengan sasaran yang melebihi jangkauan kepentingan yang dibatasi. Misalnya bank pembangunan asia

- Pemerintah suatu negara menerbitkan surat utang dalam bentuk nilai mata uang.

- Bagian negara berdaulat, provinsi, negara atau otoritas daerah.Surat utang negara atau SUN yang diterbitkan oleh pemerintah RI.

- Lembaga pemerintah menyebut Obligasi ini sebagai agensi.

- Perusahaan yang menerbitkan obligasi swasta.

- Kendaraan dengan tujuan khusus atau sebuah perusahaan yang berdiri dengan suatu tujuan khusus untuk memiliki aset tertentu berguna untuk penerbitan suatu obligasi. Istilahnya efek beragun aset.

Proses penerbitan

suntingPerusahaan efek yang melakukan kegiatan usaha sebagai penjamin emisi efek atau perantara pedagang efek wajib menyampaikan laporan berkala pelaksanaan kegiatan lain yang memuat rincian pendapatan usaha yang diperoleh dari pelaksanaan kegiatan lain kepada Otoritas Jasa Keuangan dengan menggunakan formulir laporan berkala pelaksanaan kegiatan lain bagi penjamin emisi efek atau perantara pedagang saham.[12] Pada penjualan obligasi pemerintah biasanya melalui proses lelang. Salah satu sumber pembiayaan yang menarik untuk dikembangkan terkait dengan pemerintah daerah adalah mengenai penerbitan obligasi daerah untuk membiayai pembangunan infrastruktur di daerah. Pilihan untuk mengembangkan obligasi daerah dilandasi oleh kecilnya anggaran pembangunan di daerah membuat pelayanan kepada masyarakat dapat terabaikan. Pemerintah daerah menurut peraturan perundangan yang berlaku yaitu Undang-undang no 32 Tahun 2004 tentang pemerintahan daerah dan Undang-undang nomor 33 tahun 2004 mengenai perimbangan aset keuangan pusat dan daerah dan peraturan pemerintah nomor 30 tahun 2011 tentang pinjaman daerah dimungkinkan untuk menerbitkan obligasi daerah untuk pembiayaan sarana dan prasarana.[13]

Sedangkan bagi Pemerintah daerah yang ingin menerbitkan obligasi telah diatur oleh otoritas jasa keuangan yang mengeluarkan peraturan mengenai penerbitan surat berharga dan sukuk daerah. Sehingga sekarang ini pemerintah daerah dapat membangun infrastruktur di daerahnya tidak hanya mengandalkan sumber keuangan yang berasal dari anggaran pendapatan dan belanja daerah (APBD).[14] Penerbitan surat berharga ini dapat dilakukan melalui mekanisme pasar modal domestik dalam bentuk mata uang

Persyaratan Penerbitan Obligasi adalah[15]

- Jatuh tempo nilai obligasi daerah memiliki kesamaan dengan nilai obligasi daerah saat surat utang itu diterbitkan

- Penerbitan ini diwajibkan memenuhi standar peraturan yang telah ditatapkan oleh perundang-undangan pada pasal 54-55 Undang-undang no. 33 tahun 2004 tentang persyaratan pinjaman.perundang-undangan di bidang pasar modal;

- Setiap obligasi daerah sekurang-kurangnya mencantumkan nominal, masa berlaku, tanggal, tingkatan bunga dan frekuensinya.

- Pembayaran bunga dilakukan dengan cara perhitungan.

- Segala ketentuan mengenai hak untuk membeli kembali obligasi daerah sebelum masa berlaku selesai.

- Segala ketentuan mengenai pemilik

- Obligasi daerah ditetapkan oleh perda

- Pada penetapan APBD persetujuan nilai maksimal bersih diterbitkan.

Fitur

suntingFitur obligasi tersebut adalah:[16]

- Nilai utang pokok (nominal) yang harus diupayakan dalam hal pembayaran bunga oleh pencetak dan harus selesai dilunasi sebelum akhir masa yang ditentukan.

- Harga penerbitan adalah harga penawaran kepada investor saat bertransaksi obligasi atau sebuah nilai yang diterima oleh penerbit setelah pengurangan biaya penerbitan.

- Tanggal Jatuh tempo adalah suatu tanggal yang ditetapkan dan penerbit wajib melunasi nilai nominal dan nilai pokok sepanjang pembayaran yang telah dilakukan oleh penerbit maka tidak ada lagi kewajiban kepada pemegang obligasi. Penerbitan obligasi ini masa yang ditentukan jatuh temponya hingga lebih dari 100 tahun atau selama 50 tahun.

- Kupon atau suku bunga yang dibayarkan oleh penerbit kepada pemegang obligasi.

- Tanggal kupon merupakan tanggal pembayaran bunga dari penerbit kepada pemegang obligasi. Pembayarannya dilakukan secara tengah tahunan berarti pembayaran kupon dilakukan setiap enam bulan.

- Dokumen resmi atau suatu dokumen yang menjelaskan rincian hak-hak pemegang saham.

- Hak Opsi suatu obligasi dapat memuat ketentuan mengenai hak opsi kepada pembeli obligasi atau penebit obligasi.

- Hak pelunasan yang memberikan hak kepada penerbit demi melunasi surat utang tersebut sebelum masa tenggat obligasi. Jenis ini dikenal obligasi beli karena memberikan hak kepada penerbit untuk melakukan pelunasan obligasi pada nilai pari.

- Hak Jual dengan memberikan kesempatan kepada pemegang obligasi untuk menerbitkan atau melakukan pelunasan.

- Tanggal Pelaksanaan opsi adalah tanggal dimana alternatif beli atau alternatif jual dapat dilaksanakan sebelum masa tenggat berakhir. Cara pelaksanaan opsi ini terdapat tiga gaya yakni, gaya bermuda, gaya eropa dan gaya amerika.

- Penjualan karena kematian sebuah langkah alternatif yang diberikan kepada ahli waris pemegang opsi untuk menjual kembali obligasinya.

- Dana Jaminan merupakan suatu syarat dalam dokumen karena adanya suatu porsi dari obligasi yang dapat dicairkan berkala kemudian penerbit juga dapat membayar kepada wali amanat yaitu dengan cara melakukan pembelian secara acak dari obligasi tersebut.

- Obligasi konversi adalah memberikan izin kepada pemegang obligasi untuk menukarkan obligasinya.

- Obligasi tukar atau menukarkan obligasi yang telah dipegang olehnya. Menukarkan obligasi yang dipegangnya dengan saham perusahaan selain daripada saham perusahaan penerbit, biasanya dengan saham anak perusahaan penerbit.

Jenis-jenis

suntingAdapun Jenisnya adalah :[5]

- Suku bunga Obligasi adalah suku bunga yang memiliki kupon dengan besaran yang akan dibayarkan secara berkelanjutan sesuai dengan masa berjalan sebuah obligasi. Besaran bunga mengacu pada sebuah indeks valuta.

- Obligasi berimbal hasil adalah peringkat sebuah investasi diberikan oleh institusi sebagai pemberi peringkat kredit karena obligasi ini memiliki risiko cukup tinggi sehingga investor menginginkan obligasi ini.

- Obligasi tanpa bunga dimana obligasi ini tidak memberikan pembayaran bunga. Perdagangan obligasi ini memiliki diskon dari nilai. pihak pemegang tentunya setuju hutang pokok sebelum masa berlaku selesai.

- Obligasi inflasi dilihat dari nilai pokok utang pada efek tersebut dengan acuan indeks inflasi atau suku bunga.

- Obligasi Indeks lainnya merupakan piutang berbasis ekuiti dimana obligasi ini mengacu pada sebuah indeks sebagai indikator bisnis dan penghasilan. Salah satunya adalah penghasilan aset dan indeks nasional.

- Obligasi subordinasi yang memiliki prioritas rendah dibanding dengan obligasi lainnya.

- Obligasi abadi atau obligasi yang tidak memiliki masa jatuh tempo.

- Obligasi atas unjuk adalah sertifikat resmi tanpa pemegang manapun sehingga pemegang polis memutuskan pembayaran obligasi tersebut.

Obligasi yang diterbitkan oleh lembaga asing

suntingBeberapa perusahaan, bank, pemerintah dan lembaga berwenang lainnya dapat menerbitkan obligasi dalam denominasi mata uang valuta asing lainnya yang tampak lebih stabil dibandingkan mata uang domestik. Penerbitan obligasi dalam denominasi valuta asing ini juga memberikan kemungkinan bagi penerbit obligasi ini memasuki pasar perdagangan obligasi di luar negaranya. Penerbitan obligasi ini juga sering digunakan sebagai suatu sarana lindung nilai terhadap risiko gejolak perubahan nilai tukar. Beberapa obligasi ini dijuluki dengan nama panggilan yang khas seperti terlihat di bawah ini:[17]

- Obligasi Samurai adalah obligasi dalam denominasi mata uang yen yang diterbitkan oleh penerbit obligasi dari suatu negara di luar Jepang dan diperdagangkan pada pasar Jepang.Salah satunya dengan menerbitkan obligasi internasional setelah sekian lama berhenti menerbitkan beberapa surat utang maka pemerintah kembali melakukan jalur alternatif dengan melirik obligasi internasional sebagai bentuk pembiayaan pembangunan. Pemerintah mulai menerbitkan surat utang negara dalam bentuk mata uang yen di pasar efek jepang pada tahun 1980.

- Obligasi Yankee adalah obligasi dalam denominasi mata uang USD yang diterbitkan oleh penerbit obligasi dari suatu negara di luar Amerika dan diperdagangkan pada pasar Amerika.

- Obligasi Shogun adalah obligasi dalam denominasi mata uang dolar yen yang diterbitkan di Jepang oleh penerbit obligasi dari suatu negara di luar Jepang.

- Bulldog bond, adalah obligasi dalam denominasi mata uang poundsterling yang diterbitkan di London oleh suatu lembaga atau pemerintahan asing.

- Pinjaman Ninja suatu pinjaman sindikasi dalam denominasi mata uang yen oleh kreditur asing.

- Matador Bond, obligasi asing lainnya.

Selain itu, ada beberapa obligasi asing lainnya dari negara China,Taiwan hingga negara barat seperti :

- Obligasi Formosa adalah obligasi dalam denominasi selain mata uang dolar baru Taiwan yang diterbitkan oleh penerbit obligasi dari suatu negara di luar Taiwan dan diperdagangkan pada pasar Taiwan.[18]

- Obligasi Panda adalah obligasi dalam denominasi mata uang renminbi (RMB) yang diterbitkan oleh penerbit obligasi dari suatu negara di luar RRT dan diperdagangkan pada pasar Cina.[19]

- Obligasi Eurodollar berdenominasi USD yang diterbitkan oleh penerbit obligasi dari suatu negara di luar Amerika.

- Obligasi Kangguru adalah obligasi dalam denominasi mata uang dolar Australia (AUD) yang diterbitkan oleh penerbit obligasi dari suatu negara di luar Australia dan diperdagangkan pada pasar Australia.

- Obligasi Maple adalah obligasi dalam denominasi mata uang dolar Kanada yang diterbitkan oleh penerbit obligasi dari suatu negara di luar Kanada dan diperdagangkan pada pasar Kanada.

Risiko

suntingDalam investasi obligasi, sering kali terdapat risiko. Resiko-risiko tersebut antara lain:[20]

Risiko tingkat bunga pasar dimana risiko ini merupakan sumber risiko bagi investor pada efek pendapatan tetap. Hal ini disebabkan tingkat bunga pasar yang memicu ketidakstabilan harga pasar obligasi.

Risiko daya beli sangat dipengaruhi oleh inflasi suatu Negara. Pada tingkat inflasi yang rendah atas obligasi akan menjadi baik pula. Tetapi jika tingkat inflasi yang cukup tinggi kemungkinan besar akan habis atau bahkan negatif karena harus menyerap tingkat inflasi yang tinggi itu dengan demikian akan menurunkan daya beli.

Risiko wan prestasi yang terjadi karena ketidakmampuan penerbit dalam membayar kewajibannya baik bunga maupun pokoknya bahkan terjadi kelalaian atau keterlambatan pembayaran.

Risiko likuiditas obligasi yang dimiliki ini sangat penting, sebab jika suatu obligasi tidak memiliki kemampuan maka proses pencairan menjadi uang kas akan terhambat. Inilah yang akan mempengaruhi struktur keuangan.

Risiko jangka waktu jatuh tempo dimana makin panjang suatu jangka waktu jatuh tempo obligasi, maka makin labil harga pasar obligasi yang bersangkutan. Karena dengan kematangan yang semakin panjang maka proyeksi terhadap suatu komponen tertentu akan semakin panjang.

Risiko mata uang ini dihadapi oleh investor yang membeli obligasi dalam denominasi mata uang asing. Resiko yang dihadapi adalah kerugian atas perbedaan nilai tukar mata uang asing dengan mata uang lokal.

Risiko panggilan adalah risiko yang dihadapi oleh investor obligasi karena penerbit obligasi dapat melaksanakan haknya untuk menebus obligasi tersebut sesuai dengan aturan yang digariskan dalam kontrak. Risiko ini terdapat pada obligasi yang besifat bisa dipanggil.

Risiko situasi politik suatu Negara dimana penerbit berdomisili. Ini merupakan faktor yang sangat menentukan kelancaran usaha penerbit yang pada akhirnya mempengaruhi kinerja perusahaan. Kinerja perusahaan yang tidak baik dapat menjurus ke risiko awal.

Risiko sektor industri dimana pertumbuhan sektor industri dari isu secara makro akan memberikan gambaran yang lebih jelas tentang proyeksi pertumbuhan isu. Jika pertumbuhan sektor industri mengalami penurunan, maka secara langsung juga akan mempengaruhi kinerja perusahaan serta tingkat harga pasar obligasi.

Obligasi di Indonesia

suntingJenis obligasi di Indonesia

suntingObligasi ini jika dilihat dari penerbitnya terdiri dari beberapa bagian diantaranya obligasi yang dikeluarkan oleh pemerintah dan perusahaan. dibawah ini merupakan obligasi yang dikeluarkan oleh pemerintah antara lain,

- Obligasi Rekap, khusus pada program rekapitalisasi perbankan.[21]

- Surat Utang Negara, dilakukan demi pembiayaan defisit APBN. Surat utang ini begitu dijamin oleh negara Republik Indonesia dengan prosedurnya dimana pembayaran pokok dan bunga obligasi dilaksanakan oleh pemerintah sesuai masa berlaku. Surat ini digunakan oleh pemerintah dalam rangka pembiayaan kebutuhan anggaran yang berhubungan dengan defisit serta APBN.[1]

- Obligasi Ritel Indonesia, Obligasi ritel yang diterbitkan untuk membiayai APBN akibat defisit berdasar nominal kecil sehingga dibeli secara ritel.[15]

- Surat Berharga Syariah Negara atau obligasi syariah yang diterbitkan untuk pembiayaan defisit APBN namun berdasarkan syariah.[21]

Pasar obligasi

suntingSebagai suatu efek, obligasi bersifat dapat diperdagangkan.[22] Ada dua jenis pasar obligasi yaitu:

1. Pasar Primer dimana perdagangan obligasi dilakukan pada pasar primer ketika obligasi mulai diterbitkan dengan ketentuan sebuah obligasi minimal tercatat pada bursa efek agar mendapat tawaran dari masyarakat atau ditawarkan ke masyarakat. Lazimnya di bursa efek Surabaya atau sekarang atau sekarang bernama bursa efek Indonesia.

2. Pasar Sekunder adalah sebuah wadah perdagangan obligasi setelah obligasi itu diterbitkan dan tercatat pada bursa efek. perdagangan obligasi akan dilakukan di Pasar Sekunder. Pada saat ini, perdagangan akan dilakukan secara Over the Counter (OTC). Artinya, tidak ada tempat perdagangan secara fisik. Pemegang obligasi serta pihak yang ingin membelinya akan berinteraksi dengan bantuan perangkat elektronik seperti email, perdagangan online,dan telepon.

Aspek Pajak Obligasi

suntingJenis obligasi dan tarifnya

Dari aspek perpajakan obligasi dibagi menjadi 2 macam, yaitu:[17]

- Obligasi dengan kupon, dengan bunga yang dikenakan pajak penghasilan sesuai tarif 20 persen sesuai masa kepemilikan dan potongan sebesar pajak penghasilan dari selisih harga jual pada transaksi dan potongan sebesar pajak penghasilan dari selisih harga jual pada transaksi.

- Obligasi tanpa bunga, berbeda dengan obligasi berbunga pada obligasi tanpa bunga yang dikenakan pajak adalah diskonto sebesar 15 persen dari selisih harga jual.

Tata Cara Pemotongan PPh Final atas obligasi yakni:

Pemotongan PPh yang bersifat final atas penghasilan yang diterima dari obligasi yang diperdagangkan kemudian dilaporkan hasil perdagangannya di bursa dilakukan oleh:[5]

- Pihak penerbit selanjutnya ditunjuk sebagai agen pembayaran dari bunga dan potongan yang diterima baik pemegang obligasi.

- Perusahaan atau bank dimana selaku perantara dagang atas bunga dan ptongan bagi pemegang obligasi yang diterima penjual obligasi pada saat transaksi.

- Perusahaan, bank, dana pensiun, dan reksadana, selaku pembeli obligasi tanpa melalui perantara dagang kemudian diterima oleh penjual obligasi pada saat transaksi.

Peringkat

suntingPeringkat obligasi adalah sebuah perusahaan yang akan mengeluarkan obligasi sangat mengharapkan agar pemilik modal tertarik untuk berinvestasi di perusahaan tersebut. Tetapi pemilik modal juga tentunya harus memperhatikan peringkat obligasi perusahaan yang menawarkan obligasinya. Peringkat merupakan adanya pernyataan yang berisi tentang keadaan pemilik hutang mengenai kemungkinan yang akan dilakukan berkaitan dengan utang yang di miliki. Peringkat dijadikan indikator penting dalam membeli obligasi dikarenakan dapat digunakan sebagai strategi bagi investor dalam mengambil keputusan apakah akan membeli obligasi atau tidak membeli obligasi perusahaan tersebut. Pemeringkatan obligasi memiliki tujuan untuk memberikan informasi akurat berupa peringkat mengenai posisi bisnis perusahaan dan kinerjanya yang menerbitkan obligasi kepada calon investor . Perusahaan juga memiliki manfaat lain dari adanya peringkat obligasi, jika peringkat yang didapatkan perusahaan baik dengan sendirinya akan menjadi sarana promosi untuk menarik investor untuk berinvestasi karena memiliki kepercayaan diri dengan peringkat yang dimiliki. Peringkat obligasi merupakan skala risiko dari semua obligasi yang diperdagangkan milik perusahaan yang menerbitkan obligasi. Semua perusahaan yang menerbitkan obligasi wajib memiliki peringkat obligasi. Peringkat dikeluarkan oleh perusahaan pemeringkat, dan perusahaan peringkat harus mendapat izin resmi dari pemerintah. Lembaga pemeringkat sekuritas utang atau obligasi di Indonesia ada dua yaitu PT Pefindo (Pemeringkat Efek Indonesia) dan PT Kasnic Credit Rating Indonesia. Pemeringkatan berbagai perusahaan tidak akan dilakukan secara bersamaan atau serentak tetapi pemeringkatan akan diberikan sesuai dengan perjanjian yang telah disepakati masing-masing perusahaan dengan lembaga pemeringkat secara terpisah. Lembaga peringkat juga akan memberikan peringkat obligasi setiap satu tahun sekali selama obligasi tersebut belum lunas. Peringkat dan penjelasan peringkat utang perusahaan yang dikeluarkan PT Pefindo adalah sebagai berikut:[23]

| Peringkat | Keterangan |

|---|---|

| AAA | Efek utang dengan peringkat AAA merupakan efek utang peringkat tertinggi dari Pefindo yang didukung oleh kemampuan obligor yang superior relatif di banding entitas Indonesia lainya untuk memenuhi kewajiban finansial jangka panjang sesuai dengan yang diperjanjikan. |

| AA | Efek utang dengan peringkat AA memiliki kualitas kredit sedikit dibawah peringkat tertinggi, didukung oleh kemampuan obligor yang sangat kuat untuk memenuhi kewajiban finansial jangka panjangnya sesuai dengan yang diperjanjikan relatif dibandingkan dengan entitas Indonesia lainya. |

| A | Efek utang dengan peringkat A memiliki dukungan kemampuan obligor yang kuat dibandingkan dengan entitas Indonesia lainya untuk memenuhi kewajiban finansial jangka panjangnya sesuai dengan yang diperjanjikan, namun cukup peka terhadap perubahan yang merugikan. |

| BBB | Efek utang dengan BBB didukung oleh kemempuan obligor yang memadai relatif dibandingkan dengan entitas Indonesia lainnya untuk memenuhi kewajiban finansial, namun kemampuan tersebut dapat diperlemah oleh keadaan bisnis dan perekonomian yang merugikan. |

| BB | Efek utang dengan peringkat BB menunjukan dukungan kemampuan obligor yang agak lemah relatif dibandingkan dengan entitas lainya untuk memenuhi kewajiban potensial jangka panjangnya sesuai dengan yang diperjanjikan, serta peka terhadap keadaan bisnis yang tidak menentu. |

| B | Efek utang dengan peringkat B menunjukan parameter perlindungan yang sangat lemah. Walaupun obligor masih memiliki kemampuan untuk memenuhi kewajiban finansial jangka panjangnya, namun adanya perubahan keadaan bisnis dari perekonomian yang merugikan akan memperburuk kemampuan obligor untuk memenuhi kewajiban finansialnya. |

| CCC | Efek utang dengan peringkat CCC menunjukan efek utang yang tidak mampu lagi memenuhi kewajiban finansialnya, serta hanya tergantung kepada perbaikan keadaan ekternal. |

| D | Efek utang dengan peringkat D menandakan efek utang yang macet. Perusahaan penerbit sudah berhenti berusaha. |

Bahwa peringkat obligasi dengan tanda tambah (+) atau kurang (-) dapat dicantumkan dengan peringkat mulai dari AA hingga CC. Tanda tambah menunjukan bahwa kategori peringkat lebih mendekati kategori peringkat diatasnya. Tanda kurang berarti bahwa suatu kategori peringkat tetap lebih baik dari kategori peringkat dibawahnya walaupun semakin mendekati. Jadi peringkat dengan tanda (+) atau (-) berpeluang dinaikan atau tidak tergantung pada pandangan. Jika pandangan bernilai positif artinya berpeluang dinaikkan pada periode peringkat mendatang kemudian stabil artinya akan tetap dan negatif artinya akan berpeluang diturunkan pada periode peringkat berikutnya.[23] Lembaga-lembaga pemeringkat obligasi adalah organisasi profesional yang menyediakan jasa analisis dan beroperasi dengan prinsip-prinsip dasar, yaitu independen, obyektif, kredibilitas, dan penyingkapan.

Penentuan harga

suntingPerubahan tingkat suku bunga menunjukkan beberapa kondisi yaitu harga obligasi bergerak berlawanan arah dengan tingkat bunga tetapi perubahan harga tersebut tidak sama untuk semua obligasi tergantung dengan besar kecilnya perubahan suku bunga. Jika perubahan tingkat bunga kecil maka persentase perubahan harga obligasi tertentu hampir sama karena adanya pengaruh negatif dari durasi. Sedangkan jika perubahan tingkat bunga besar maka persentase perubahan harga tidak akan sama baik untuk tingkat bunga yang meningkat atau menurun karena adanya pengaruh positif dari konveksitas. Harga suatu sekuritas akan ditentukan oleh nilai intrinsik dari sekuritas tersebut. Nilai intrinsik sekuritas akan ditentukan oleh nilai sekarang dari semua aliran kas yang diharapkan dari sekuritas tersebut. Nilai intrinsik suatu obligasi akan sama dengan nilai sekarang dari aliran kas yang diharapkan dari obligasi tersebut. Sehingga harga obligasi diperoleh dengan cara memotong semua aliran kas yang berasal dari pembayaran kupon obligasi, ditambah pelunasan obligasi sebesar nilai yang diterima pada saat jatuh tempo, dengan yang disyaratkan investor.[24]

- Jika tingkat suku bunga obligasi sama dengan tingkat suku bunga pasar, nilai wajar obligasi sama dengan nilai nominal sehingga obligasi dijual pada nilai nominal pasar.

- Jika tingkat suku bunga obligasi kurang dari tingkat suku bunga pasar, nilai wajar obligasi kurang dari nilai nominal sehingga obligasi dijual pada harga diskon.

- Jika tingkat suku bunga obligasi lebih dari dari tingkat suku bunga pasar, nilai wajar obligasi lebih dari nilai nominal sehingga obligasi dijual pada harga premium.

Lihat pula

suntingRujukan

sunting- ^ a b "Definisi dan Jenis Obligasi". www.sikapiuangmu.ojk.go.id. Diarsipkan dari versi asli tanggal 2023-04-06. Diakses tanggal 27/11/2021.

- ^ a b [butuh rujukan]

- ^ "Surat Utang atau Obligasi". www.idx.co.id. 5 Desember 2021. Diarsipkan dari versi asli tanggal 2020-11-01. Diakses tanggal 27/11/2021.

- ^ "Kenali Jenis-Jenis Obligasi Sebelum Memulai Berinvestasi". www.cimbniaga.com. Diarsipkan dari versi asli tanggal 2023-04-07. Diakses tanggal 27/11/2021.

- ^ a b c d e "Mengenal Obligasi". www.infovesta.com. Diarsipkan dari versi asli tanggal 2023-04-06. Diakses tanggal 27/11/2021.

- ^ "Mengenal Seluk Beluk Investasi Obligasi". detikfinance. 8 Maret 2010. Diarsipkan dari versi asli tanggal 2023-04-08. Diakses tanggal 2020-10-16.

- ^ Penulisan Sejarah Indonesia, Tim Nasional (Pemutakhiran 2019). Sejarah Nasional Indonesia. Jakarta: Balai Pustaka. hlm. 179. Diarsipkan dari versi asli tanggal 2023-07-16. Diakses tanggal 2021-12-04.

- ^ a b Wirayudha, Randy (28 Oktober 2021). "Surat Utang Membangun Negeri". www.historia.id. Diarsipkan dari versi asli tanggal 2023-04-06. Diakses tanggal 30/11/2021.

- ^ Prasetyo, Budi (2012). "Analisis Faktor-faktor Risiko Sistematis terhadap Saham Jakarta Islamic Index" (PDF). walisongo. Diarsipkan (PDF) dari versi asli tanggal 2023-04-06. Diakses tanggal 30/11/2021.

- ^ HAERISMA, ALVIN (2014). "INTRODUCTION OF ISLAMIC BONDS (SUKUK)". Kajian Ekonomi Perbankan Syariah. 6: 56–57. doi:10.24235/amwal.v6i1.249. Diarsipkan dari versi asli tanggal 2023-04-06. Diakses tanggal 2021-11-29.

- ^ Azizah, Yosi (2015). "Analisis Faktor Spesifik Yang Mempengaruhi Harga Obligasi Negara di Bursa Efek Jakarta" (PDF). Skripsi: 7. Diarsipkan (PDF) dari versi asli tanggal 2023-04-06. Diakses tanggal 2021-11-27.

- ^ "Perusahaan saham yang melakukan kegiatan usaha sebagai penjamin emisi saham dan perantara pedagang" (PDF). OJK. 2018. Diarsipkan (PDF) dari versi asli tanggal 2021-11-27. Diakses tanggal 28/11/2021.

- ^ Riyati, Tuti (2014). "Tinjauan Regulasi dan Kelembagaan Penerbitan Obligasi Daerah" (PDF). Bappenas. Diarsipkan (PDF) dari versi asli tanggal 2023-04-06. Diakses tanggal 30/11/2021.

- ^ Sembiring, Lidya (2018-02-02). "Begini Proses Lengkap Penerbitan Obligasi bagi Pemerintah Daerah : Okezone Economy". www.okezone.com. Diarsipkan dari versi asli tanggal 2023-04-07. Diakses tanggal 2020-10-16.

- ^ a b "Persyaratan Obligasi". kemenkeu. Diakses tanggal 30/11/2021. [pranala nonaktif permanen]

- ^ Ensiklopedia Perdagangan Nasional. Semarang: ALPRIN. 2010. hlm. 37–43. ISBN 978-979-021-619-8. Diarsipkan dari versi asli tanggal 2023-07-16. Diakses tanggal 2021-12-04.

- ^ a b Sitorus, Tarmiden (2015). Pasar Obligasi Indonesia : Teori dan Praktik. Depok: RajaGrafindo Persada. hlm. 19. ISBN 978-979-769-806-5. Diarsipkan dari versi asli tanggal 2023-07-16. Diakses tanggal 2021-12-04.

- ^ Chung, Amber (2007-04-19). "BNP Paribas mulls second bond issue on offshore market". Taipei Times. Diarsipkan dari versi asli tanggal 2023-04-07. Diakses tanggal 2007-07-04.

- ^ Areddy, James T. (2005-10-11). "Chinese Markets Take New Step With Panda Bond". The Wall Street Journal. Diarsipkan dari versi asli tanggal 2013-09-27. Diakses tanggal 2007-07-06.

- ^ Aisah, Siti Hatanty (2014). "ANALISIS FAKTOR-FAKTOR YANG MEMPENGARUHI YIELD OBLIGASI" (PDF). Skripsi: 18–19. Diarsipkan (PDF) dari versi asli tanggal 2023-04-06. Diakses tanggal 2021-11-29.

- ^ a b "Obligasi Rekap" (PDF). berkas dpr.go.id. Diarsipkan dari versi asli (PDF) tanggal 2021-11-27. Diakses tanggal 28/11/2021.

- ^ "Obligasi". tokopedia.com. Diarsipkan dari versi asli tanggal 2023-04-08. Diakses tanggal 27/11/2021.

- ^ a b Listianingrum, Aning (2015). "Faktor-Faktor Yang mempengaruhi Peringkat Obligasi" (PDF). Skripsi: 25. Diarsipkan (PDF) dari versi asli tanggal 2020-03-31. Diakses tanggal 2021-11-29.

- ^ Hoyyi, Asih Maruddani (2015). "Perbandingan Sensitivitas Harga Obligasi Berdasarkan Durasi Macaulay dan Durasi Eksponensial dengan Pengaruh Konveksitas" (PDF). Media Neliti.com. Diarsipkan (PDF) dari versi asli tanggal 2021-11-27. Diakses tanggal 28/11/2021.